�@�@�l����Ŋz��Эڰ���

�T�D�ŋ��̎�ނ̑���

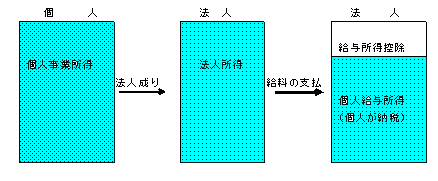

�l�Ɩ@�l�ł͌W���Ă���ŋ��̎�ނ��قȂ�܂��B�@�l����̃V�~�����[�V�����ɂ����ẮA�����̐ŋ��̃g�[�^���Ŕ�r�����ꍇ�ɂǂ��炪�ǂꂾ���L���ł��邩�Ƃ������Ƃ���̔��f�̊�ɂȂ��Ă܂���܂��B

�l�̐ŋ�

�@:���Ə������ɌW�鏊���ŁE�Z����

�A�l���Ɛ�

�B (�����)

�@�l�̐ŋ�

�@:�@�l��

�A�@�l�n����

�B�����ɌW�鏊���ŁE�Z����

�C(�����)

�U�D�Ŋz�V�~�����[�V���� �@

�l���Ƃ��@�l���肵�Ă�

���Ƃ̎��͕̂ς��Ȃ��O��ŏ���(���v)��1,000���~�̏ꍇ�̌l�Ɩ@�l�̐Ŋz�̔�r�V�~�����[�V�������s���܂����B

�O������́A��Ђ͎��{����1���~�ȉ��̒����@�l��

��\�Ҍl�̐ŋ����v�Z�́A�����T����

��b�T���R�W���~�ƎЉ�ی��T���U�Q���~�݂̂Ƃ��܂��B

���̂S�̃P�[�X�Ŕ�r����Ǝ��̂悤�Ȍ��ʂƂȂ�܂��B

1

|

�� �l �� �� |

���Ə����@(�F�\��)�@ |

2,483,500�~ |

2

|

�@�l�� �� 1 |

1,000���~�S�Ă�������^�Ƃ��Ďx������@ |

�@

1,621,500�~

|

3

|

�@�l�� �� 2 |

1,000�~�S�Ă�@�l�̏����Ƃ��� |

3,139,800�~ |

4

|

�@�l�� �� 3 |

500���~��@�l�̏����A �@ �@

500���~��������^�Ƃ��Ďx������ |

�@

1,797,000�~

|

��L�̌��ʂɂ��Q���S��1���R�̏��ɗL���I���ƂȂ�܂��B

�ߐł̊ϓ_����͌l���Ƃ��L���Ƃ͂����Ȃ����Ƃ����炩�ł��B

�����āA��Ђ���@�l���������z�̋����̎x������P�[�X��(�Q)�����Ƃ��L����

�Ȃ�܂����B

�@�@�@�@ �@�@ �@

�V�D��Ђ��狋���̎x�����邱�Ƃ��ߐłƂȂ闝�R

(���^�����T���ɂ��ߐ�)

�l���Ƃ͑��������z�|�K�v�o����Ə����Ƃ��Čv�Z����܂��B

�܂��A���Ǝ�ɑ��鋋�^�͌o��Ƃ��ĔF�߂��܂���B

�@�l�̑��v�͉v���|�����������Ƃ��Čv�Z����܂��B

�@�l�̏ꍇ�͎��Ǝ�ɑ����V�͑����ɂȂ�܂��̂�

���Ə��������z�������V�Ƃ��Ďx�o����A

���^�����ɑ��ĉېł���܂����A���^�����T���z�������ېŃx�[�X

�����炷���Ƃ��ł��邱�ƂɂȂ�̂ł��B

��̓I�Ȑ����ł��������邱�Ƃɒv���܂��傤�B

�Ⴆ�Όl�̎��Ə���(���v)��1,000���̂Ƃ��ɖ@�l�����̉�Ђ̏���(���v)��1,000���~�Ƃ��܂��B�����Ŗ�������Ђ���1,000���~�̋��������炤���ƂƂ��܂��B

�@�l�̏����̓[���ƂȂ�l�ɑ���ې�(���^�ې�)�������܂��B1,000���~�̋����ɌW�鋋�^�����T���z�͎��̕\����1,000���~�~10���{120���~��220���~�ɂȂ�܂��̂ŁA���^������1,000���~�|220���~��8,800���~�ƂȂ�܂��B

�l���Ƃ��@�l���������e�̎��Ƃł�������͓̂����ł����A�ŋ��̌v�Z���

�������狋�^���������z���������ĉېŏ������v�Z����܂��B

�ېŏ����͌l���Ə�����1,000���~�ɑ��Čl���^������880���~�Ɩ@�l���狋�^�̎x�����ĉېł��������L���ƂȂ��Ă���̂ł��B

�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@���^�����T���z

���^���̎������z

(���^�����̌����[�̎x�����z) |

���^�����T���z |

| 1,800,000�~�ȉ� |

�������z�~40��

650,000�~�ɖ����Ȃ��ꍇ�ɂ�650,000�~ |

| 1,800,000�~���@�@3,600,000�~�ȉ� |

�������z�~30���@�{�@�@�@180,000�~ |

| 3,600,000�~���@�@6,600,000�~�ȉ� |

�������z�~20���@�{�@�@�@540,000�~ |

| 6,600,000�~�� �@10,000,000�~�ȉ� |

�������z�~10���@�{�@�@1,200,000�~ |

| �@�@�@�@�@�@�@�@�@�@ 10,000,000�~�� |

�������z�~ 5���@�{�@ 1,700,000�~ |

�W�D���̑��̗��ӓ_

- �@�l�̏ꍇ�ɂ͉Ƒ��ł����Ă��������x������ɂ������Ă̐�����܂���̂ŁA���@�Ǝ�ɏW�����Ă����������Ƒ��ɂ����邱�Ƃ��ł���Ƃ��������b�g������܂��B

(�����Ƃ��Ƒ��ɋΖ��̎��Ԃ�����K�v�ɂ��Ă͂����܂ł�����܂���)

- ������V�ƂȂ�Όl���Ƃ̂Ƃ��ƈ���ĉ�Ђ̎������l�Ŏ��R�Ɏg���Ȃ��@�Ȃ�܂��B�l�̂����Ɩ@�l�̂����̋�ʂ�t���Ȃ���Ȃ�܂���B

- ������V�͋Ɛт��ǂ����爫������Ƃ����ċ��������R�ɏグ����A�������肷�邱�Ƃ͂ł��܂���B

�@ �Ŗ���A������V�͒�����z���^�Ƃ���ʏ�N�Ԃ�ʂ��Č��X���z�ɐݒ肳��Ȃ���� �Ȃ�܂���B���̋��z�����肷��ɂ������Ă͂��̎���������R���ȓ��Ɍ��肳�� �Ă��܂��B �]���Ċ���Ɉ�U���c����Ǝ��̎��ƔN�x�̊���܂Ŗ�����V�͕ύX�ł� �܂���B�V�ݖ@�l�Ɏ���Ă͓���I���������Ă���̂ł��B

- ���Ə��������z�������V�Ƃ��Đݒ肷��Ηǂ��Ƃ����āA

�����ɂȂ��Ă���t�Z���āA�����̖�����V�͂�����ɂ���Γs�����ǂ��Ƌt�Z���邱 �Ƃɂ͂����Ȃ����Ƃ�m���Ă����ĉ������B

�v�Z�̍���

�P�D�l����

�P�D������

10,000,000-650,000(�F�\�����ʍT��)-380,000(��b�T��)-620,000(�Љ�ی��T��)

=8,350,000

8,350,000�~0.23-636,000��1,284,500�~

�Q�D�Z����

10,000,000-650,000-330,000-620,000��8,400,000

8,400,000�~10��+4,000��844,000�~

�R�D�l���Ɛ�

10,000,000-2,900,000=7,100,000�~�@�@

7,100,000�~�T����355,000�~

�S�D���@�v

1�{2�{3�{4��2,483,500�~

�Q�D�@�l����1

�P�D�@�l�� �O�~

�Q�D�@�l�n���� �O�~

�R�D�@�l���Ɛ� �O�~

�R�D�����ɂ����鏊����

10,000,000�|2,300,000(���^�����T��)�|380,000(��b�T��)�|620,000(�Љ�ی��T��)

��6,800,000

6,800,000�~0.2�|427,500��932,500�~

�S�D�����ɂ�����Z����

10,000,000�|2,300,000(���^�����T��)�|330,000(��b�T��)�|620,000(�Љ�ی��T��)

��6,850,000

6,850,000�~10��+4,000��689,000�~

�T�D1�{2�{3�{4�{5��1,621,500�~

�R�D�@�l����2

1�D�@�l��

8,000,000�~0.18�{(10,000,000�|8,000,000)�~0.3��2,040,000�~

�Q�D�@�l�n����

�P�~17.3���{70,000�~(�ϓ���)��422,900

�R�D�@�l���Ɛ�

4,000,000�~2.7���~1.81�{4,000,000�~4.0���~1.81�{2,000,000�~5.3���~1.81��676,900

�S�D�����ɂ����鏊���� �O�~

�T�D�����ɂ�����Z���� �O�~

�U�D1�{2�{3�{4�{5��3,139,800�~

�S�D�@�l����3

1�D�@�l��

5,000,000�~0.18��900,000�~

�Q�D�@�l�n����

�P�~17.3���{70,000�~(�ϓ���)��225,700�~

�R�D�@�l���Ɛ�

4,000,000�~2.7���~1.81�{(5,000,000�|4,000,000)�~4.0���~1.81��267,800�~

�S�D�����ɂ����鏊����

5,000,000�|1,540,000(���^�����T��)�|380,000(��b�T��)�|620,000(�Љ�ی��T��)

��2,460,000�~

2,460,000�~0.1�|97,500��148,500�~

�T�D�����ɂ�����Z����

5,000,000�|1,540,000(���^�����T��)�|330,000(��b�T��)�|620,000(�Љ�ی��T��)

��2,510,000

2,510,000�~10��+4,000(�ϓ���)��255,000�~

�U�D1�{2�{3�{4�{5��1,797,000�~

|